Zoom sur les stock-options : principe et fonctionnement

Associez vos salariés et mandataires sociaux au capital et aux résultats de votre société grâce au dispositif des stock-options !

Face au ralentissement des introductions en bourse (IPO) et un marché des fusions et acquisitions (M&A) moins dynamique, comment aborder aujourd’hui la question de la liquidité pour les actionnaires et salariés de startups ?

Selon les principes fondateurs du capital risque, les investisseurs et employés actionnaires de startups touchent les fruits de leurs investissements et de leur travail, soit lors de l'introduction en bourse (IPO) ou soit lors du rachat de leur société. Ces deux alternatives constituent pour beaucoup la vocation même de toute startup.

Malheureusement, le paysage financier a considérablement évolué ces dernières années avec un ralentissement des opérations de M&A et une baisse significative du nombre d'IPO. Ce changement de paradigme, qui rend les événements de liquidité plus lointains et moins fréquents, nous force à revisiter la question de la liquidité pour les actionnaires et les employés de startups.

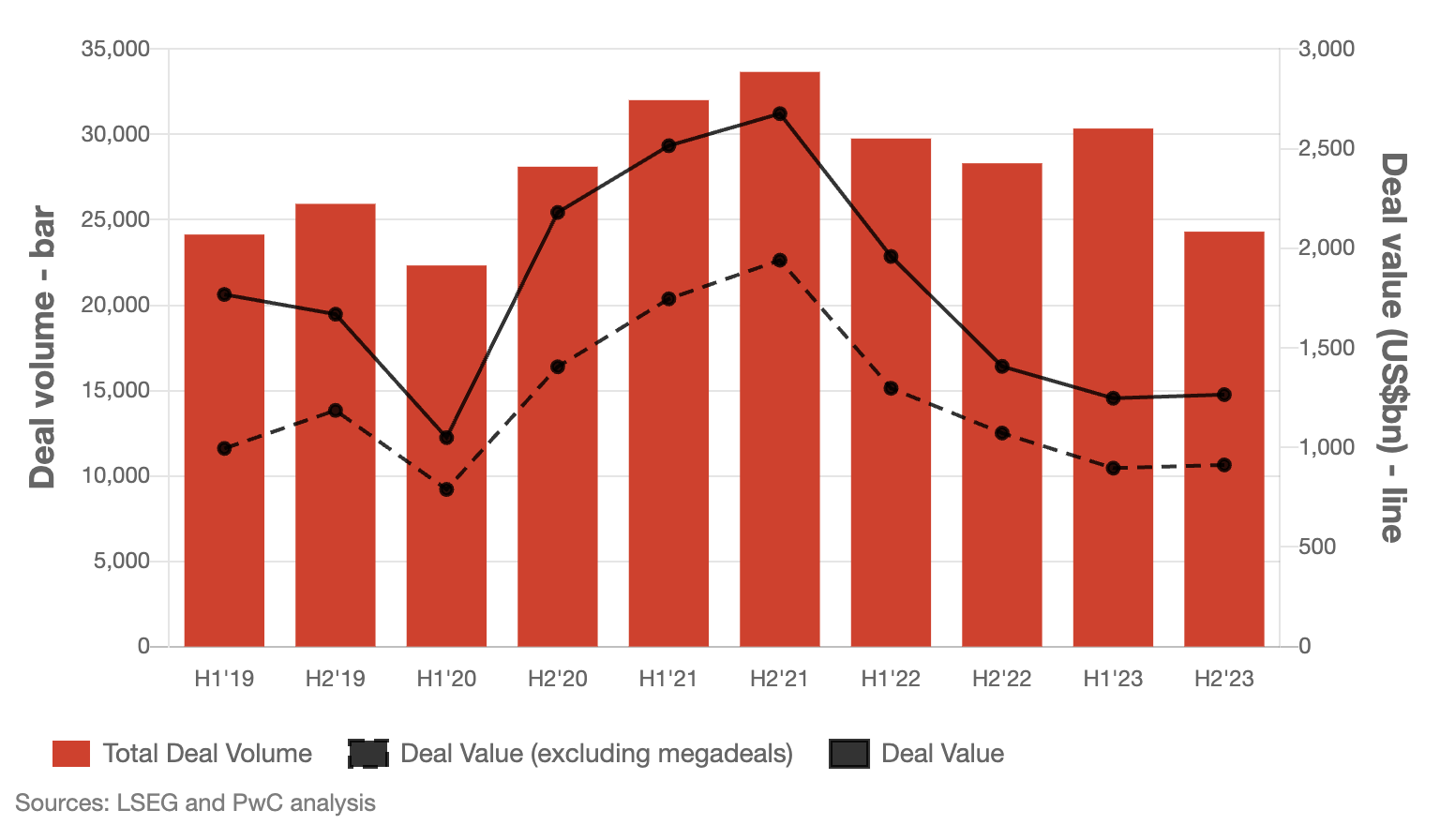

Au cours des deux dernières années, nous avons constaté une baisse importante du nombre d'introductions en bourse et un ralentissement majeur des fusions et acquisitions. Cette tendance, due en partie à des facteurs économiques et géopolitiques, a eu un grand impact sur le nombre et la taille des transactions, rendant les opportunités de liquidité moins attractives et plus rares.

Volumes et valeurs des transactions, 2019-2023 au niveau mondial

Cette situation amène de facto à ce que les premiers investisseurs et premiers salariés soient contraints de conserver leurs titres au-delà de la durée qu’ils avaient potentiellement prévue.

Face à cette nouvelle contrainte, ils peuvent être tentés de privilégier des scénarios de création de valeur à court terme, en décalage avec une stratégie plus long terme adoptée par le board de la société. Cette divergence est bien entendu susceptible de créer des tensions nuisibles à la bonne gouvernance de la société.

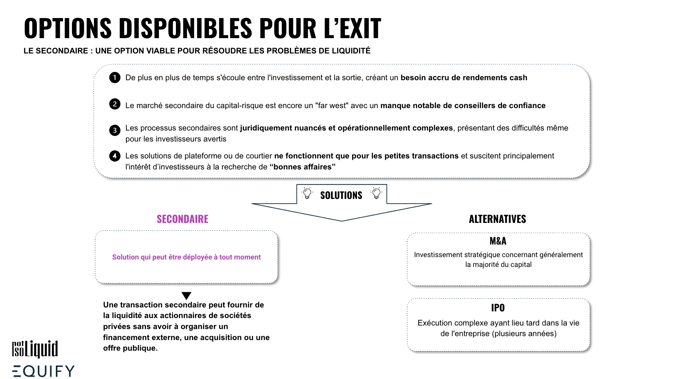

Dans un contexte où ni le M&A ni l’IPO n’apparaissent aujourd'hui comme les solutions privilégiées pour un exit, le secondaire s’impose de plus en plus comme une stratégie complémentaire et nécessaire que la société a tout intérêt à organiser.

Avant d’envisager une opération de secondaire, il est essentiel de bien appréhender sa dynamique propre.

Contrairement à une levée de fonds traditionnelle, le secondaire n'a pas pour but d’apporter de nouveau financement pour l'entreprise, mais de permettre à un nouvel investisseur de s’inviter sur la table de capitalisation en remplacement d’autres actionnaires (investisseurs ou salariés) qui vont lui transférer leurs parts.

Pour les actionnaires concernés, il s’agit de leur offrir une opportunité de réaliser leurs gains, sans avoir à attendre une éventuelle introduction en bourse ou une acquisition de l'entreprise.

Encore mal perçu dans l’écosystème, une opération de secondaire bien réalisée avec les bons acteurs peut être une étape clé pour le futur de la société.

Mais pour cela, il convient de déconstruire les mythes qui entourent les opérations de secondaire, comprendre ses règles, afin d’en faire notamment un signal perçu comme positif par le marché.

Si l'objectif est de retirer du capital la majorité des dirigeants et des employés clés de votre entreprise, il ne fait aucun doute que cette démarche enverra un mauvais signal au marché. Il est important de souligner que ce serait aussi le cas pour un tour de financement primaire. Cela peut laisser entendre que l'entreprise ne bénéficie plus de la confiance et du soutien de ses principaux acteurs internes, ce qui peut susciter de l'inquiétude et du scepticisme chez les investisseurs potentiels.

Cependant, dans certaines situations, le secondaire peut être un choix stratégique judicieux. Par exemple, si vous cherchez à remplacer des actionnaires qui ont déjà apporté tout ce qu'ils pouvaient - que ce soit en termes de ressources, de connaissances ou de compétences - par de nouveaux investisseurs qui sont capables de vous accompagner dans la suite de votre projet. Dans ce cas, le secondaire peut être un bon signal pour votre Equity Story. Il montre que l'entreprise est en mesure d'attirer de nouveaux investisseurs, signe d’une dynamique positive et de perspectives de croissance encourageantes.

De la même manière, le secondaire peut être un excellent moyen de récompenser vos employés. En leur offrant de la liquidité, vous leur donnez la possibilité de bénéficier directement du succès de l'entreprise. Cette démarche peut avoir un impact très positif sur le moral des troupes et contribuer à une culture d'entreprise motivante et valorisante. Qui plus est, ce nouveau tour, en montrant que l'entreprise se soucie du bien-être financier de ses employés, sera perçu positivement tant en interne qu'à l'extérieur. Cela peut renforcer votre réputation en tant qu'employeur de choix et vous aider à attirer et à retenir les talents.

Contrairement à une idée couramment répandue, monter un tour de financement secondaire s'avère plus complexe que d'organiser un tour de financement primaire. Plusieurs facteurs contribuent à cette complexité :

En somme, tous ces facteurs combinés rendent le financement secondaire plus difficile à gérer que le financement primaire. Cependant, avec une bonne préparation et une équipe dédiée, il est tout à fait possible de naviguer avec succès dans ce processus complexe.

Lors d'une opération secondaire, les actions qui sont mises en vente proviennent habituellement de ceux qui ont investi lors des premiers tours de financement et sont souvent classées comme des actions ordinaires. Il est important de noter que ces actions ne sont pas les mêmes que les actions de préférence qui ont été émises lors de la dernière levée de fonds. Ces dernières ont généralement des protections supérieures et offrent donc un meilleur niveau de sécurité aux investisseurs. En conséquence, il serait logique d'appliquer une décote, ou une réduction du prix, aux actions qui sont vendues lors d'un tour secondaire. De plus, nous vivons dans un contexte où les valorisations ont tendance à diminuer entre chaque tour. Cela renforce l'idée qu'il est d'autant plus important de considérer un ajustement du prix lors de la mise en vente des actions lors d'une opération secondaire.

Il est important de noter que tous les acteurs impliqués dans une opération de secondaire ne sont pas nécessairement bien informés sur les détails des actions et leur processus de conversion, en particulier les employés de votre entreprise. En effet, la complexité de ces informations peut parfois rendre leur compréhension difficile. Par conséquent, il est judicieux d'adopter une stratégie proactive d'éducation et de communication. Par exemple, l'organisation d'une session d'information annuelle concernant les conditions de vente des BSPCE, leur prix d'exercice et autres informations pertinentes, peut être extrêmement bénéfique. L'objectif principal de cette démarche est de rendre l'actionnariat salarié aussi transparent et compréhensible que possible pour tous les employés. Cela permettrait d'éviter que des malentendus ne transforment l'actionnariat salarié en un mythe, qui pourrait s'avérer décevant pour ceux qui ne disposent pas des informations adéquates.

Généralement, une opération de secondaire est initiée soit par le fonds d'investissement détenant des parts dans l'entreprise, soit par l'entreprise elle-même. Dans tous les cas, plusieurs étapes préliminaires sont essentielles. Il faut d'abord confirmer le bon timing de l'opération, en prenant en compte le contexte économique et la situation financière de l'entreprise. Ensuite, il est important de définir un calendrier précis pour l'opération, afin d'organiser au mieux les différentes étapes et d'éviter tout retard. Par ailleurs, il est nécessaire d'identifier les actionnaires concernés afin de procéder à la vérification de leur identité (KYC). Cette étape permet de s'assurer de la légitimité des actionnaires et de prévenir d'éventuelles fraudes. Toutes ces préparations sont nécessaires pour garantir le bon déroulement de l'opération de secondaire.

Il est fortement recommandé d'éviter autant que possible les clauses de liquidation préférentielles, et plus particulièrement toute clause qui se démarque du standard 1x participating. Ces clauses, lorsqu'elles sont particulièrement agressives, peuvent souvent être le symptôme d'une entreprise en situation précaire ou en difficulté. Dans une telle situation, envisager une opération de secondaire n'est certainement pas la meilleure stratégie. En effet, cela pourrait ajouter une couche supplémentaire de complexité et de risque à un contexte déjà instable. Par conséquent, face à des clauses de liquidation préférentielles agressives, il est préférable de faire preuve de prudence et d'éviter le secondaire.

💡 Pour rappel, les clauses de liquidation préférentielle protègent l'investisseur en cas de performance insatisfaisante de l'entreprise. Ces clauses permettent aux investisseurs qui en bénéficient d'obtenir une part du prix plus importante que celle qu'ils auraient normalement reçue par une répartition proportionnelle du capital.

N’hésitez pas à visionner notre webinar sur le sujet organisé avec Pierre Leroy et David Laroque de NotSoLiquid (banque d’affaires dédiée au secondaire)

Source : Webinar, Pitchbook, Global M&A Industry Trends - Février 2024 (PwC)

Associez vos salariés et mandataires sociaux au capital et aux résultats de votre société grâce au dispositif des stock-options !

Vous souhaitez attribuer des stock-options ? Découvrez les 4 étapes à suivre pour mettre en place un plan efficace !

Pour cet épisode, nous sommes ravis de recevoir l'entrepreneur le plus connu, voire préféré de la FrenchTech, Frédéric Mazzella, fondateur et CEO de...